時系列フィルター¶

[1]:

%matplotlib inline

[2]:

import pandas as pd

import matplotlib.pyplot as plt

import statsmodels.api as sm

[3]:

dta = sm.datasets.macrodata.load_pandas().data

[4]:

index = pd.Index(sm.tsa.datetools.dates_from_range("1959Q1", "2009Q3"))

print(index)

DatetimeIndex(['1959-03-31', '1959-06-30', '1959-09-30', '1959-12-31',

'1960-03-31', '1960-06-30', '1960-09-30', '1960-12-31',

'1961-03-31', '1961-06-30',

...

'2007-06-30', '2007-09-30', '2007-12-31', '2008-03-31',

'2008-06-30', '2008-09-30', '2008-12-31', '2009-03-31',

'2009-06-30', '2009-09-30'],

dtype='datetime64[ns]', length=203, freq=None)

[5]:

dta.index = index

del dta["year"]

del dta["quarter"]

[6]:

print(sm.datasets.macrodata.NOTE)

::

Number of Observations - 203

Number of Variables - 14

Variable name definitions::

year - 1959q1 - 2009q3

quarter - 1-4

realgdp - Real gross domestic product (Bil. of chained 2005 US$,

seasonally adjusted annual rate)

realcons - Real personal consumption expenditures (Bil. of chained

2005 US$, seasonally adjusted annual rate)

realinv - Real gross private domestic investment (Bil. of chained

2005 US$, seasonally adjusted annual rate)

realgovt - Real federal consumption expenditures & gross investment

(Bil. of chained 2005 US$, seasonally adjusted annual rate)

realdpi - Real private disposable income (Bil. of chained 2005

US$, seasonally adjusted annual rate)

cpi - End of the quarter consumer price index for all urban

consumers: all items (1982-84 = 100, seasonally adjusted).

m1 - End of the quarter M1 nominal money stock (Seasonally

adjusted)

tbilrate - Quarterly monthly average of the monthly 3-month

treasury bill: secondary market rate

unemp - Seasonally adjusted unemployment rate (%)

pop - End of the quarter total population: all ages incl. armed

forces over seas

infl - Inflation rate (ln(cpi_{t}/cpi_{t-1}) * 400)

realint - Real interest rate (tbilrate - infl)

[7]:

print(dta.head(10))

realgdp realcons realinv realgovt realdpi cpi m1 \

1959-03-31 2710.349 1707.4 286.898 470.045 1886.9 28.98 139.7

1959-06-30 2778.801 1733.7 310.859 481.301 1919.7 29.15 141.7

1959-09-30 2775.488 1751.8 289.226 491.260 1916.4 29.35 140.5

1959-12-31 2785.204 1753.7 299.356 484.052 1931.3 29.37 140.0

1960-03-31 2847.699 1770.5 331.722 462.199 1955.5 29.54 139.6

1960-06-30 2834.390 1792.9 298.152 460.400 1966.1 29.55 140.2

1960-09-30 2839.022 1785.8 296.375 474.676 1967.8 29.75 140.9

1960-12-31 2802.616 1788.2 259.764 476.434 1966.6 29.84 141.1

1961-03-31 2819.264 1787.7 266.405 475.854 1984.5 29.81 142.1

1961-06-30 2872.005 1814.3 286.246 480.328 2014.4 29.92 142.9

tbilrate unemp pop infl realint

1959-03-31 2.82 5.8 177.146 0.00 0.00

1959-06-30 3.08 5.1 177.830 2.34 0.74

1959-09-30 3.82 5.3 178.657 2.74 1.09

1959-12-31 4.33 5.6 179.386 0.27 4.06

1960-03-31 3.50 5.2 180.007 2.31 1.19

1960-06-30 2.68 5.2 180.671 0.14 2.55

1960-09-30 2.36 5.6 181.528 2.70 -0.34

1960-12-31 2.29 6.3 182.287 1.21 1.08

1961-03-31 2.37 6.8 182.992 -0.40 2.77

1961-06-30 2.29 7.0 183.691 1.47 0.81

[8]:

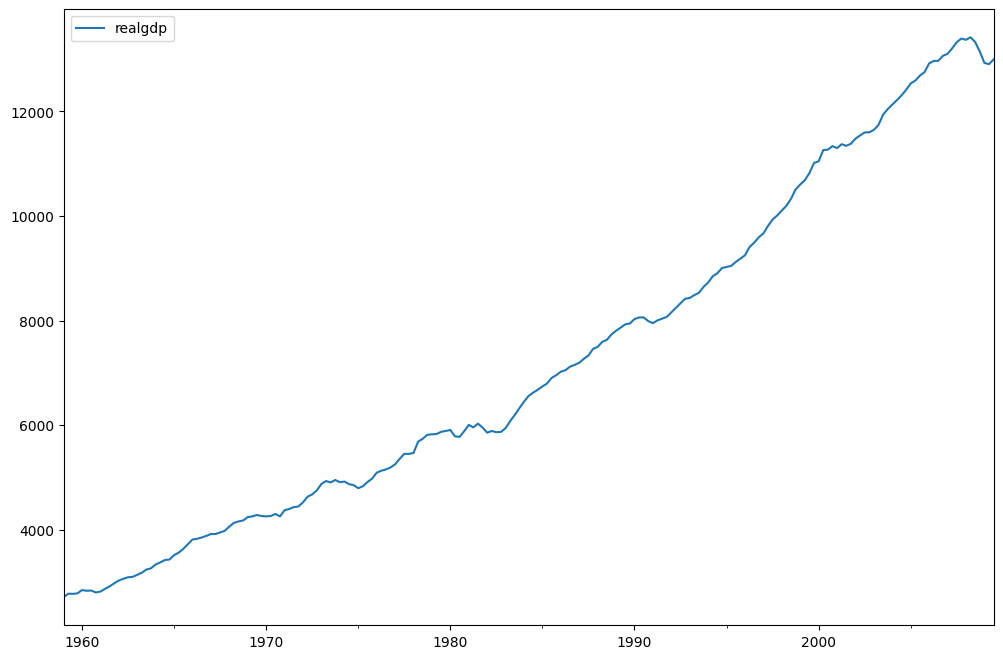

fig = plt.figure(figsize=(12, 8))

ax = fig.add_subplot(111)

dta.realgdp.plot(ax=ax)

legend = ax.legend(loc="upper left")

legend.prop.set_size(20)

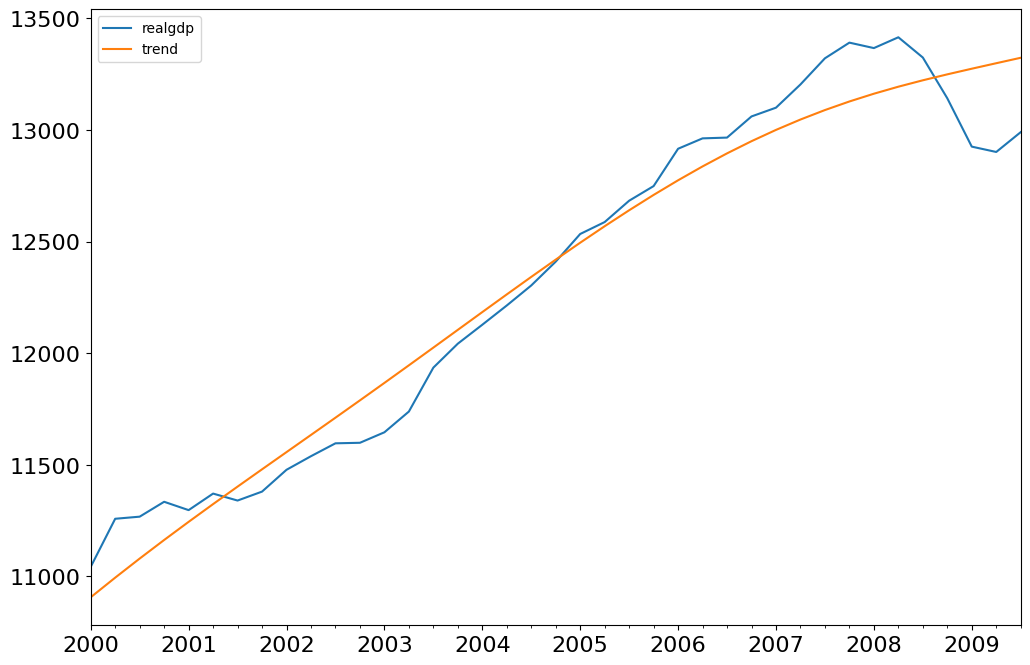

ホドリック-プレスコットフィルター¶

ホドリック-プレスコットフィルターは、時系列\(y_t\)をトレンド\(\tau_t\)と循環成分\(\zeta_t\)に分離します。

これらの成分は、以下の二次損失関数を最小化することによって決定されます。

[9]:

gdp_cycle, gdp_trend = sm.tsa.filters.hpfilter(dta.realgdp)

[10]:

gdp_decomp = dta[["realgdp"]].copy()

gdp_decomp["cycle"] = gdp_cycle

gdp_decomp["trend"] = gdp_trend

[11]:

fig = plt.figure(figsize=(12, 8))

ax = fig.add_subplot(111)

gdp_decomp[["realgdp", "trend"]]["2000-03-31":].plot(ax=ax, fontsize=16)

legend = ax.get_legend()

legend.prop.set_size(20)

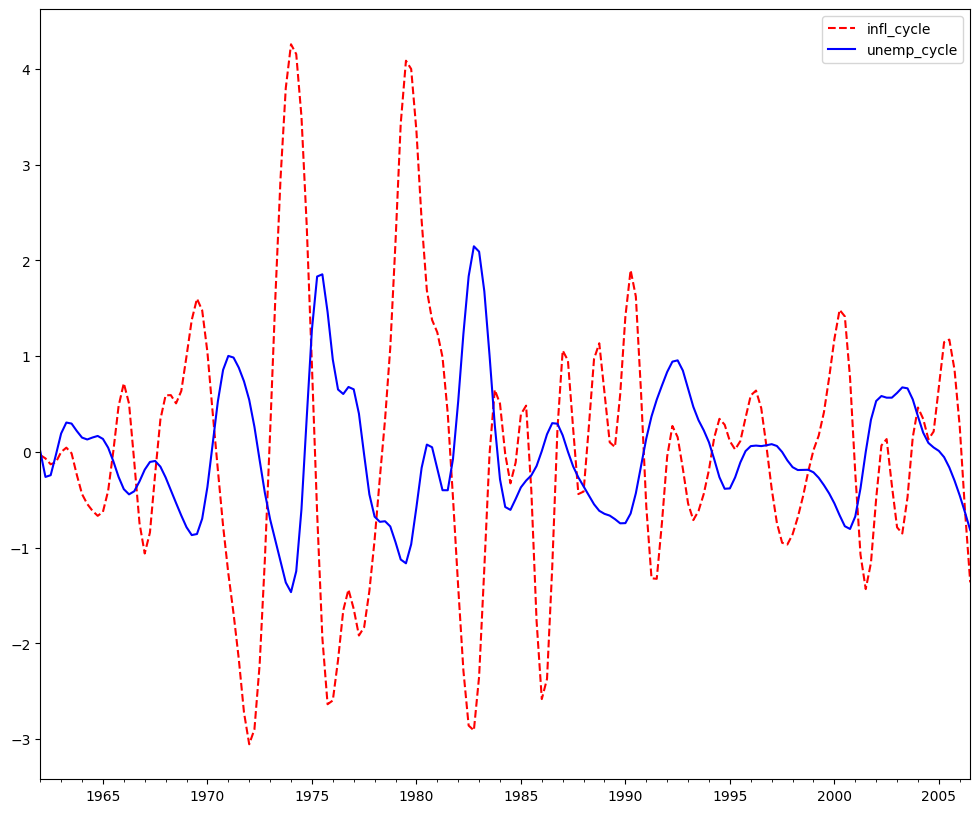

バクスター-キング近似バンドパスフィルター: インフレーションと失業¶

インフレーションと失業が反循環的であるという仮説を探る。¶

バクスター-キングフィルターは、景気循環の周期性を明示的に扱うことを目的としています。彼らのバンドパスフィルターを系列に適用することにより、景気循環の変動よりも高いまたは低い変動を含まない新しい系列を生成します。具体的には、BKフィルターは対称移動平均の形式を取ります。

ここで、\(a_{-k}=a_k\)および\(\sum_{k=-k}^{K}a_k=0\)は、系列のトレンドを削除し、系列がI(1)またはI(2)の場合に定常にするためです。

完全を期すために、フィルターの重みは次のように決定されます。

ここで、\(\theta\)は、重みの合計がゼロになるような正規化定数です。

\(P_L\)および\(P_H\)は、低および高カットオフ周波数の周期性です。米国の景気循環に関するBurns and Mitchellの研究に従い、サイクルは1.5年から8年続くとされており、デフォルトでは\(P_L=6\)および\(P_H=32\)を使用します。

[12]:

bk_cycles = sm.tsa.filters.bkfilter(dta[["infl", "unemp"]])

両端でK個の観測値を失います。四半期データにはK=12を使用することが推奨されます。

[13]:

fig = plt.figure(figsize=(12, 10))

ax = fig.add_subplot(111)

bk_cycles.plot(ax=ax, style=["r--", "b-"])

[13]:

<Axes: >

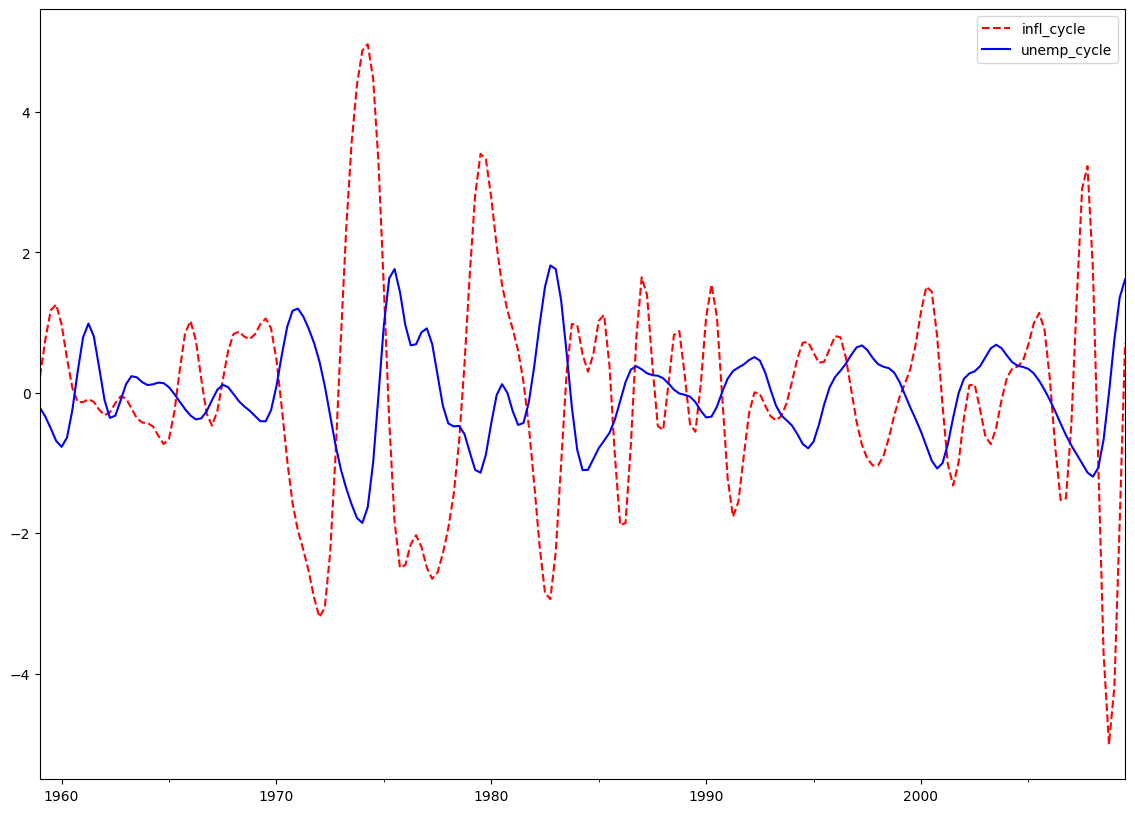

クリスティアーノ-フィッツジェラルド近似バンドパスフィルター: インフレーションと失業¶

クリスティアーノ-フィッツジェラルドフィルターはBKの一般化であり、したがって加重移動平均と見なすこともできます。ただし、CFフィルターは、\(t\)について非対称であるだけでなく、系列全体を使用します。彼らのフィルターの実装には、次の重みの計算が含まれます。

\(t=3,4,...,T-2\)の場合、ここで

\(\tilde B_{T-t}\)と\(\tilde B_{t-1}\)は、\(B_{j}\)の線形関数であり、\(t=1,2,T-1,\)および\(T\)の値もほぼ同じ方法で計算されます。\(P_{U}\)と\(P_{L}\)は上記の説明と同じ解釈です。

CFフィルターは、ランダムウォークに従う可能性のある系列に適しています。

[14]:

print(sm.tsa.stattools.adfuller(dta["unemp"])[:3])

(np.float64(-2.53645846733463), np.float64(0.10685366457233608), 9)

[15]:

print(sm.tsa.stattools.adfuller(dta["infl"])[:3])

(np.float64(-3.054514496257235), np.float64(0.030107620863486007), 2)

[16]:

cf_cycles, cf_trend = sm.tsa.filters.cffilter(dta[["infl", "unemp"]])

print(cf_cycles.head(10))

infl_cycle unemp_cycle

1959-03-31 0.237927 -0.216867

1959-06-30 0.770007 -0.343779

1959-09-30 1.177736 -0.511024

1959-12-31 1.256754 -0.686967

1960-03-31 0.972128 -0.770793

1960-06-30 0.491889 -0.640601

1960-09-30 0.070189 -0.249741

1960-12-31 -0.130432 0.301545

1961-03-31 -0.134155 0.788992

1961-06-30 -0.092073 0.985356

[17]:

fig = plt.figure(figsize=(14, 10))

ax = fig.add_subplot(111)

cf_cycles.plot(ax=ax, style=["r--", "b-"])

[17]:

<Axes: >

フィルター処理は、景気循環が存在するという事前の前提を立てます。この前提のため、多くのマクロ経済モデルは、フィルター処理された系列の特性を再現するのではなく、インパルス応答関数の形状に一致するモデルを作成しようとしています。VARノートブックを参照してください。